Содержание

Основные принципы начисления страховых взносов

| Принцип | Описание |

| Обязательность | Все работодатели обязаны начислять взносы на выплаты работникам |

| Ежемесячность | Начисление производится каждый месяц |

| Предельная база | Установлены лимиты для начисления отдельных видов взносов |

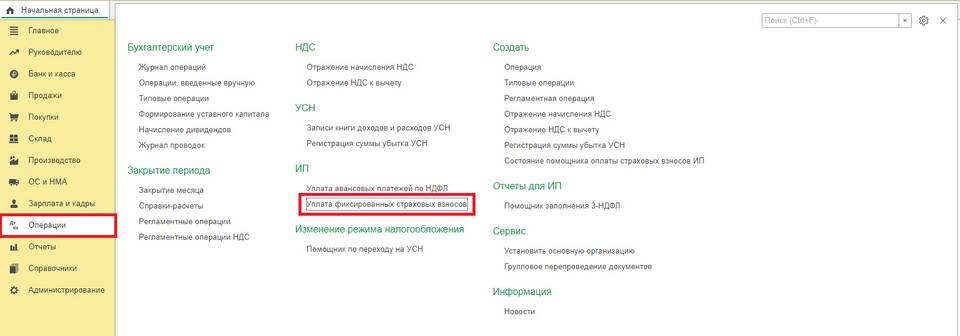

Пошаговая инструкция по начислению

Определение базы для начисления

- Суммируйте все выплаты работнику за месяц

- Исключите необлагаемые выплаты (компенсации, мат. помощь до 4 000 руб.)

- Учтите нарастающий итог с начала года

Применение тарифов

| Вид взноса | Основной тариф | Предельная база (2023) |

| Пенсионные | 22% | 1 917 000 руб. |

| Медицинские | 5.1% | Не ограничена |

| Социальные | 2.9% | 1 917 000 руб. |

Расчет сумм взносов

- Пенсионные: база × 22% (до лимита), затем 10%

- Медицинские: база × 5.1%

- Социальные: база × 2.9% (до лимита)

Особенности для разных категорий плательщиков

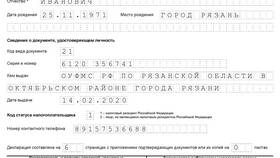

ИП без работников

| Взнос | Сумма (2023) |

| Пенсионные | 36 723 руб. + 1% от дохода свыше 300 000 руб. |

| Медицинские | 9 119 руб. |

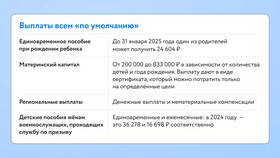

Льготные категории

- Малый и средний бизнес - пониженные тарифы

- IT-компании - льготные условия

- Участники СЭЗ - специальные тарифы

Практический пример расчета

- Зарплата работника: 85 000 руб.

- Нарастающий итог: 680 000 руб.

- Пенсионные: 85 000 × 22% = 18 700 руб.

- Медицинские: 85 000 × 5.1% = 4 335 руб.

- Социальные: 85 000 × 2.9% = 2 465 руб.

Сроки и порядок уплаты

- Начисление - последний день месяца

- Уплата - до 15 числа следующего месяца

- Отчетность - до 25 числа следующего месяца

- Платежные поручения оформляются отдельно по каждому виду взносов

Типичные ошибки при начислении

| Ошибка | Последствие |

| Неправильный расчет базы | Недоимка или переплата |

| Нарушение сроков | Пени и штрафы |

| Неверное применение тарифов | Неправильное начисление |